はっきり言ってM&A業者は「あなたに会社を売らせること」しか考えていません。

よい話を吹き込んで、なんとか社長に「会社を売らせよう」とします。

また交渉が進むと、成約のため、依頼者のあなたではなく買い手の利益を優先することもあります。

自社の営業成績を優先させるため、おかしなことが起きています。

奥村と共にM&Aを歩む意味がこのあたりにあります。

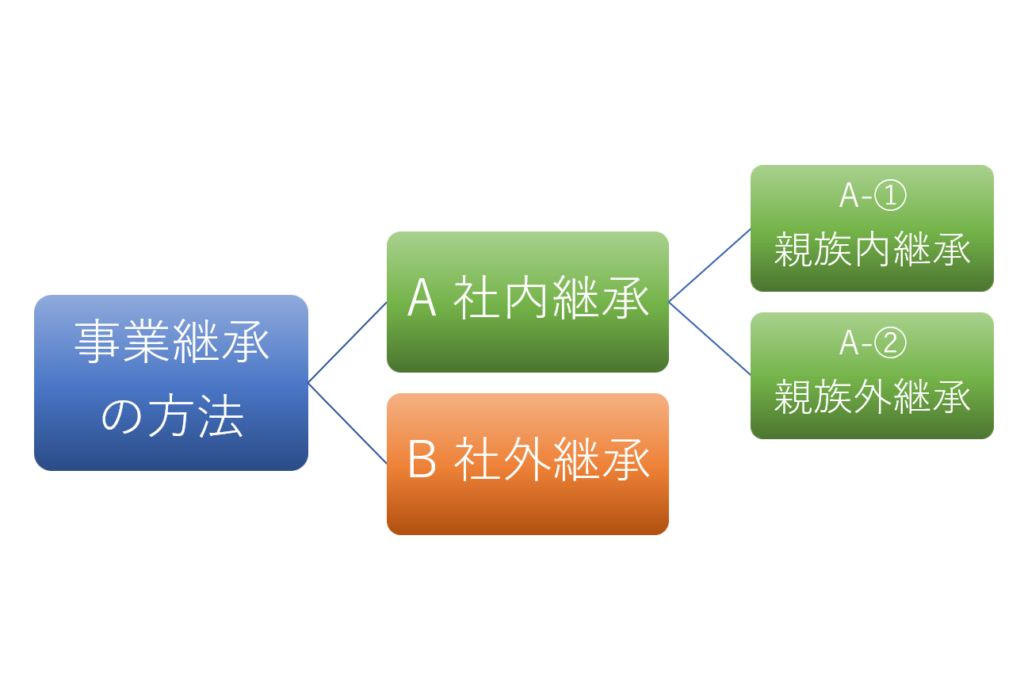

M&Aをはじめとする外部継承とは?

広い意味での事業継承において、社外へ承継先を求める『外部継承』についてこの記事は解説します。

他社に会社を売るM&A(企業の合併や買収)が代表例です。

他には、経営人材を外から招へいするケースもここに含まれます。

しかし、まだこちらの実績はそんなに多くはありません。

ここでは他社へ会社を売却するM&Aに絞ってお話をさせていただきます。

「身売りだ」という評価が表すように、かつてのM&Aのイメージは悪いものがありました。

しかしもう今となっては、かなり市民権を得てきた気がします。

そして、中小企業の世界でも特別なことではなくなりました。

中小企業向けのM&Aの仲介やアドバイザー業務を手掛ける会社の中には、上場を果たす会社も出現しています。

「この仕事が金になる」と思った業者や銀行がM&A業務に群がるようになり、案件の獲得競争が激化している状況でもあります。

外部継承(M&A)の成功ポイント

業者はハッピーな話ばかりするものですが、実際に売り出してみると難しいケース、苦しいケースも多いものです。

売るための事前準備をしっかりする

売ることに向けた事前準備、これが最も大切です。

会社の内外の状況を整えておくことと言い換えてもいいでしょう。

しかし、ほとんどの会社はこの事前準備をしないまま売却に着手します。

通常のM&A仲介会社は、会社内のことなんて手当をしてくれません。

そして、買い手が登場し、交渉が進みだしてから大ごとになるのです。

たとえば、株式が分散しているのならば、事前に買い集めて全株売れるようにする。

社長が会社から去っても仕事の穴や、顧客の離脱が生じないように権限移譲等を進めておくこと。

契約書を確認して、必要に応じてブラッシュアップしておくこと。

不透明なお金の流れを是正しておくこと。

サービス残業代など、人事の潜在的問題を整理しておくこと・・・など。

こうした整理をちゃんとしておけるか否かで、結果が大きく変わってしまいます。

売れない場合も想定しておく

希望したところですべての会社が売れるわけではありません。

「後継者がいなければM&Aです」なんて、サラッと解説をしている記事や本は多いけれど、そんなにあまくないのです。

M&A業者は、とにかくたくさんの売りたい会社を集めようとします。

その中で売りやすいもの、利益率がいい案件に力を入れて売ります。

別にすべての案件が売れなくてもかまいません。

むしろ、ごく一部の会社が売れるだけで十分に利益が出る仕組みです。

このあたりのM&A業者のスタンスに注意しておかないと、大切な時間やお金を無駄にさせられることがあります。

「M&A業者に売却をいらいしていたけど、売れなかった」

「着手金だけとられた」

こんな相談が奥村のところには増えています。

いつ、どういう条件になったら、M&Aから方針転換をするのか。

売れなかったとき、どうするのか。

このあたりまで考えておかないと、深みにはまって抜け出せなくなります。

売り手としての正しいマインドを押さえる

M&Aでは、売り手たる社長の考え方や心持ちが非常に問われます。

「ウチの会社はブランドがある」といくら社長が思っていても、さほどその点が評価されないことなんてざらにあります。

売値は客観的に決まりますし、セオリーがあるのです。

欲をかきすぎたら売れません。

ある種のあきらめや妥協が必要になりがちです。

買い手に対して、あれこれ注文を出すことも意味がありません。

むしろ、やめておいたほうがいいでしょう。

「会社が他人の手に渡ればもう口も手も出せない」と自制するくらいでちょうどいいと思います。

売るということは、そういうこと。

自分が口や手を出していい境界線を意識し、その先のことは割り切れるようになってください。

売り手として押さえておくべき思考法というものがあります。

また、それ以前に会社を売るということに対する覚悟も必要です。

(これが無いのに、M&Aに着手する人が結構います)

このあたりに自信がないのならば、腹を割って相談できる人、問題を指摘してくれる人を雇ったほうがいいでしょう。

仲介業者や専門家選びは特に慎重に

通常、M&Aの仲介業者に支払う総額は、最低でも1000万以上になる場合が多くなっています。

この相場観を押さえて、どこに依頼するのかを考えなければいけません。

また、立ち位置や進め方も業者によって異なります。

たとえば、最近では銀行も手数料欲しさにM&A業務に進出しています。

多くのケースでは、銀行は自行と関係のある会社に売ろうとします。

地銀や信金などの業務範囲の制限がある金融機関であれば、買い手となる会社はかなり限定的となることを意味しています。

それでもいいのでしょうか。

「安くやってくれるかも」と思って、顧問の会計事務所に依頼するケースもあるかもしれません。

しかし、M&Aの担い手としてのレベルが足りていない場合だってあるでしょう。

自社にふさわしい業者や専門家を見極めることは必須です。

これまでの会社譲渡の支援ケース

参考のため、事業継承デザイナーの奥村聡が関わったM&A事例をいくつか紹介します。

私はM&Aの仲介専門業者ではありません。

多くのケースで「ウチの会社どうしたらいいか相談に乗って欲しい」と社長さんから依頼され、その結果、たまたまM&Aのアドバイザー役を務めることもあるという感じです。

それゆえ、関わり方やゴール地点のバリエーションが豊富です。

社長の参謀として関わり続けたケース

会社の他者への売却を決断し、相手探しと交渉を担わせるM&A業者が決定しました。

しかし社長は「業者は信じられないから、結果が終わるまで横にいてほしい」とのこと。

以後、M&A業者との打ち合わせや、買い手候補とのトップ面談など、すべてに同席。

社長は常に奥村に相談しながら決定を重ねていきました。

仲介を依頼しているM&A業者のやり方に社長が不信を抱いた時は、奥村から業者の担当者へ釘をさして是正をさせたこともありました。

会社を譲る意思決定を支援したケース

会社を売るという結末を念頭に置いているものの、どうしても踏ん切りがつかない。

様々な不安や疑問が生じて行動に移せないという社長がいました。

コーチングセッションを実施し、数か月対話を繰り返したケースがあります。

最後は思考が整理され、「奥村さんのおかげで肚が据わりました」との言葉をいただけました。

会社を譲渡するための事前準備のケース

「まだすぐに会社を売るつもりはないけれど、いずれは…」という社長がいました。

そこで、売れるかどうか、売るための支障になる要因はないかのチェックを提案。

すると工場底地不動産の契約の不備、株主の分散、雇用環境の問題などが浮き上がりました。

「今のうちに解決しておきましょう」と、M&Aに動く前に解決できたのはラッキーでした。

他には、「会社で使っている土地は、会社を譲渡しても手元に残したい」と、社長が希望していたケースで、事前に会社と不動産を別々の会社に分けたケースもあります。

これも売りやすくするための手段でした。

廃業案件で事業譲渡を手掛けたケース

会社自体は廃業を選択し、それを支援していたケースがあります。

ただし、廃業プロセスの一環として、従業員と仕事と設備といった会社の一部を他社に買ってもらうことを仕掛けました。

いわゆる事業譲渡です。

条件交渉はまとまり、雇用を残すことができたし、ただ廃棄処分にするよりは高値で買ってもらえることができました。

従業員への会社売却したケース

社長は外部への会社売却を念頭においていたところ、従業員サイドより「自分たちで会社を買わせてほしい」との声が上がりました。

奥村は両者の間に入り、いくらで、どうやって売るのかといった条件を詰める役割を担いました。

また、従業員サイドには買い方のレクチャーを行ったり、買い取り資金の調達についても一緒に動きました。

いろいろ困難はありましたが、最後は無事に従業員たちへ会社を引継がせることができました。

これまでの経験で得られた知見やノウハウ、現場対応力等がゴールへの道を拓きます。

これも一種のM&Aです。

会社譲渡・売却支援の特徴

「ただ会社を売らせて高額な手数料を取る」

そんなちまたのM&A業者と異なる奥村の会社譲渡・売却支援の特徴をご紹介いたします。

プロジェクトのド真ん中を支援

奥村は会社を譲渡するためのプロジェクトのど真ん中に位置し、社長と対話しながらゴールまで一緒に歩みます。

M&Aの世界には会計や法律の監査であったり、相手との折衝であったり、部分的な関わり方をするプレーヤーが多数登場します。

しかし、奥村はプロジェクトの全体を統合し、丸ごと支援する立場です。

社長の意思決定から、事前の社内準備、買い手探しの方法の判断、売却手法の検討……

全体に気を配って打ち手を練ります。

売らせることが目的じゃないから柔軟に対応

どんなにきれいごとを言おうが、М&A会社にとってはあなたの会社を売らせることが目的です。

相談をもちかければ、なんだかんだМ&Aを落としどころにしようとするはずです。

一方で奥村は社長に「よりよい出口を迎えてもらうこと」が仕事の目的です。

これから会社の着地と、自身のキャリアの締めくくりを相談する相手として、本当にふさわしいのはどちらでしょうか。

売れなかったときも、最後まで

会社を売却してフィニッシュできればハッピーかもしれません。

しかし、現実はそのゴールを迎えられる社長は少数派です。

М&A仲介会社は、会社が売れなかったとしてもその先の面倒までみてくれません。

奥村ならばМ&Aが失敗したケースまでを想定して、策を講じることができます。

法律分社出身のコンサルタントの強みです。

売りはじめる前の準備も

会社を売りたければ、売れる様式を満たしておかなければいけません。

買い手を探し始める前に、本当ならばいろいろと確認したり、準備をしなければいけないことがたくさんあります。

M&A業者は、そんなお金にならない面倒なことを助けてくれません。

「この重大ポイントを無視して(または見落として)なんで売却の話を先にすすめたの!?」と驚くことがたくさんあります。

彼らはとりあえずたくさん案件を集めて、ごく一部の売りやすいとこから売ればいいという発想なのです。

丁寧さが足りません。

奥村は、よりいい結果になる可能性を高めるための事前準備から承ります。

売った後も

会社が無事に売れた後のことまで奥村は気にします。

売れたはいいけれど、不当に多くの税金が取られるようでは目も当てられません。

会社を手放しても、社長の人生は続くし、その先には相続というテーマも待っています。

このあたりまで視野に入れて作戦を練らなければ、ただ目先の金を追いかけただけに終わってしまうでしょう。

最適な売却体制を構築

会社を売りだすときの体制づくりも柔軟です。

奥村がメインとなって買い手を探すこともあれば、買い手探しは他者に投げ、一歩引いた位置からプロジェクトをコントロールする場合もあります。

合いそうなM&A業者を紹介する場合もあれば、インターネットでの買い手探しを提案する場合もあります。

このあたりは、会社の規模や予算、社長との相性等を踏まえて、最適な売り方を模索していきます。

手数の豊富さと柔軟な関わり方ができる点も特徴であり、お客さんへのメリットにつながります。

900社支援による圧倒的な実績

会社譲渡はもとより、廃業や社内承継、相続対策などを含め、ありとあらゆる会社と社長の節目づくりのお手伝いをしてきました。

いち早く「中小企業の着地問題」に着目し、支援方法を模索し続けてきた次第です。

その実績は北海道から沖縄まで約900社に及びます。

良好なコストパフォーマンス

「依頼したらどれくらいの費用がかかるのだろうか」

気になる方がいらっしゃるかもしれません。

しかし、会社譲渡・売却コンサルティングの費用は一概にはわかりません。

ケースごとで関わり方がまったく異なり、それによって費用も全然違うものになってしまうためです。

まずはご相談いただき、奥村がやること、できることを検討させてください。

そのうえでお見積りと支援イメージを提示します。

内容を見て不満でしたら、遠慮なくお断りください。

ただし一般的な業者と比べると、コストパフォーマンスは相当高いことは間違いないようです。

同じような仕事をしても、報酬はM&A専門業者の3分の2、2分の1といった範囲におさまっているケースが普通です。

安いからという理由でウチを選んでほしくはありません。

でも、安くなってしまうのも事実なようです・・・

おわりに:会社を売るためにも戦略と準備を

会社の売却を実現し、社長としての人生を納得できるものにするためには、周到な準備と戦略が必要です。

ただ適当にM&A会社を選んで、売却を依頼することが、社長にとって最良なケースになるかはわかりません。

また、最近では相手探しの公的支援もありますが、質が伴っているのかはなはだ疑問です。

最後まで責任を負えない相手に、大切な自社の命運を預けていいのでしょうか。

一緒にゴールまで歩む人間が必要だと思った時、奥村もご検討いただければ幸いです。

売却後までを見据えた戦略を作り、準備を進め、社長と対話を続けながら道を拓きます。

→ お問合せフォーム