従業員後継者への会社の継承

こんにちは、事業承継デザイナーの奥村です。

この記事では、「血のつながらない社内の経営幹部や従業員に会社を継がせること」を検討してみます。

「会社を継がせる」ことの意味は?

そもそも、会社を継がせるとはどいうことでしょうか。

何を満たせば、事業承継は完了するのでしょうか。

事業承継は、①経営面の権限移譲と、②資産としての会社の承継という2点をもって完了します。

後継者が、組織の上に立って指示を出せるソフト面の立場と、株式の確保などの形式的な面を押さえることです。

それぞれに分けて、もう少し考えてみましょう。

経営面の権限移譲

代表取締役の登記を変える

経営面の権限移譲の問題は、要は、後継者が社長として認められ、経営者として機能するのかという話です。

そのための形式としては、代表取締役として登記される必要があるでしょう。

この点については、株式が分散して株主同士がいがみ合っているという状況などを除けば、さほど難しい問題はないともいます。

従業員後継者はリーダーシップを発揮できるか?

次に実質面です。

その後継者は、次期社長として認められ、組織を運営していけるでしょうか。

登記と違い、こちらは分かりやすい基準がありません。

また、登記上代表取締役になったからといって、人がついてきてくれるわけでもないところが、難しいところです。

血縁のない者を次の社長にしようと考えた理由はなんでしょうか。

単純に、社内に身内がいなかったからという場合もあるでしょう。

一方で、社内のことをよくわかっているといった安定感で選んだケースもあるかと思います。

従業員後継者の場合の典型的な落とし穴は、従業員として仕事ができることと、社長となってうまく経営をするということは、かなり性質が異なるという点です。

社長が敷いたレールの上を上手く早く走ることと、レールがない状況でも走ることでは、必要な能力や気質が違います。

従業員後継者への事業承継では、このあたりが場当たり的に行われてしまっているケースが多く感じます。

それまでは、長く従業員として従順さを求めていながら、明日から急に社長をやれと要求しているような話だったり。

改めて考えると、かなり無理があることが伝わるはずです。

現代では、子供などの血縁者に会社を継げないケースが、むしろ普通だと感じるくらいになりました。

従業員に継いでいくというのは新しい王道かもしれません。

しかしそれならば、社長を交替しようとするずっと前から、次の社長として接して自覚を持たせ、能力の開花を促さなければうまくいきません。

事業承継は、株式の承継までがセット

次に、株式の承継といった形式的な事業承継の話をします。

たしかに従業員後継者は株式を譲られなくても、登記さえ変えれば社長になれます。

しかし、それで事業承継が完了したと言えるでしょうか。

もし私が従業員後継者の立場ならば、それでは社長を引き受けません。

株式がない社長はいわゆる『雇われ社長』です。

なんの根っこもない立場と言っても言い過ぎではありません。

それこそ、普通の社員よりも首を斬るのは簡単です。

中小企業の社長であれば、借金をするときに連帯保証をするのも普通です。

でも、会社の株式すら持たない人間が、そこまでするでしょうか。

危険なリスクだけあって、何の権利もない状況なのです。

普通に考えたら、株式の承継まで必要だという結論になることはご理解いただけることでしょう。

後継者は株式を買えるのか?

そこで次に、後継者は株式を買えるのか、という問題が現れます。

後継者が子供ならば、最終的には相続によって株式を移転することもできたりします。

しかし、相手が血縁のない人間となれば買ってもらうのが普通でしょう。

ところが、従業員後継者には十分な資力や、お金を借りるための信用がないケースが多いのです。

たとえば、時価評価した資産が1億円で、銀行からの借金を主とした負債が5000万だとしたら、単純計算で5000万円の会社となります。

こんなお金をポンと払える従業員なんて、そうそういませんね。

最近では事業承継用の融資制度も作られました。

しかし、その借金を返していけるのかという論点も当然生じます。

従業員後継者が会社(株式)を買うお金がない。

これがこのパターンの着地でもっとも難しい関門となるかもしれません。

もちろん、先代社長が安く株式を譲ってあげれば済む話でもあります。

しかし、それは強制させられることではありません。

社長には社長の希望や生活があるのです。

事業承継は、先代が気づいたノウハウや顧客等を引継ぐといった意味合いがイメージされます。

しかし裏側には、株式を対象とした取引の面もあります。

スムーズに価格交渉が折り合って、売買が成立すればいいのですが、残念ながら、理想通りいかない場合のほうが多いのが現実です。

株価が高すぎて後継者が株を買えないときは?

株価が高くて従業員や経営幹部では買えないとき、どうしたらいいか?

アイデアを考えてみましょう。

先に押さえていただきたいことは、形式的に算出された株価と現実的な価値は大きく異なる場合が多いことです。

決算書に載っている数字は現実を反映していないケースばかりです。

現実的な数字に置き換えた場合、株価が下がる場合はおおいのではないでしょうか。

また、小さな会社の株式には流通性がありません。

いつでも他者に売れる上場株式と同じような感覚で考えるべきではないでしょう。

小さな会社の株式で、買い手になり得る人がその従業員後継者しかいない場合がほとんどです。

競争が働かない売買では、普通、値は下がります。

先代社長としては、このあたりの事情も考慮して、柔軟に価格を考えてあげることは必要かと思います。

税理士等に算出させた株価評価にこだわりつづけると、それで事業承継が破綻してしまいかねません。

誰も継がなければ意味がないのです。

とはいえ、柔軟に対応するにしても限度はあります。

株価が高くて後継者が会社を買えない時のアイデアをご紹介します。

社長の退職金等で株価を下げる

意図的に株価を下げることができる場合があります。

財産を減らして(負債を増やして)財務内容を悪くしたり、利益を減らせば結果的に株価が下がります。

この方向性の取り組みの代表例は、先代が退職金(役員退職慰労金)をもらうことです。

会社としては、現金流出や負債の増加を伴うことになるので、株価は減ります。

退職金は、税務上のメリットが多いので、先代社長にとってもうれしいケースが多いでしょう。

株式を会社に買い取らせる、いわゆる自社株買いよりもメリットが大きくなることが普通だと思われます。

税務上認められる社長の退職金は、超おおざっぱな計算式ではこうなります。

【退職時の月額報酬 × 年数 × 3(功績倍率)】

もし月額報酬100万で、20年社長を務めた社長ならば、6000万円までOKという感じです。

ただし、実際のところはもっと考えるべき点があります。

退職金の決定等は、税理士さんと相談しながらやってください。

忘れてはいけない視点は、それをやっても会社は大丈夫か?です。

退職金の支払いなど、財務内容が悪化する取り組みは、会社運営のリスクとなります。

下手したら、潰れかねません。

あくまで、会社にとって余裕がある範囲でやるべき取り組みとなります。

株式の対価を分割払いや後払いにしてあげる

後継者が先代社長へ支払うべき代金を、分割払いや後払いにしてあげることも可能です。

一括ではとても払えないという場合に、後継者の月々の役員報酬等から先代社長へ分割で代金を支払わせるようなやり方です。

М&Aでは、普通、一括決済しか認められません。

しかし、関係性の深い両社ならば分割払いを使って道を拓くこともありかもしれません。

もちろん、分割払いや後払いとなれば、先代社長に資金回収のリスクが残ってしまうことにはなります。

複数の後継者を作る、持株会で買う

状況によっては、複数の人間が後継者となって株を買い取ることができるかもしれません。

次期経営陣が共同経営を行うような場合です。

一人で資金を工面するよりは、より大きなお金を用意できるはずです。

同様の趣旨で、従業員の持ち株会などを作って買い取らせる案もあります。

引退しようとする社長に対し、従業員が一丸となって株式の売却を求めたケースなどを見聞きしたことがあります。

とはいえこの手の方向性は、疑ってかかるくらいでちょうどよいのでしょう。

「みんなでやろう」的な話は、現場の人間が責任を回避したいだけだったりします。

また、その場しのぎだったり、絵に描いた餅でまったくうまく機能しなかったり・・・

やる場合は、慎重に検討してから採用してください。

銀行やファンドから資金を調達

株式の買取り資金を銀行から調達することも考えられます。

日本政策金融公庫などでは事業承継用の特別な支援制度も用意されています。

後継者が株式買収会社を設立し、金融機関やファンドから買収資金を調達する場合もあります。

借入等は、営業を行い、会社のキャッシュフローから返済していくことになります。

本当に借入を返済できるほどのキャッシュを生み出せるのか?

突っ込んで点検してみると、希望的観測に基づいて計画を立ててしまっているケースも見受けられます。

会社を分けて事業承継をする

株価が高い小さな会社の事業継承にハマる可能性が高いのが、これから紹介する分社の活用です。

なぜならば、株価が高くなっている原因が、不動産などの高額な資産を持っているためであることが多いためです。

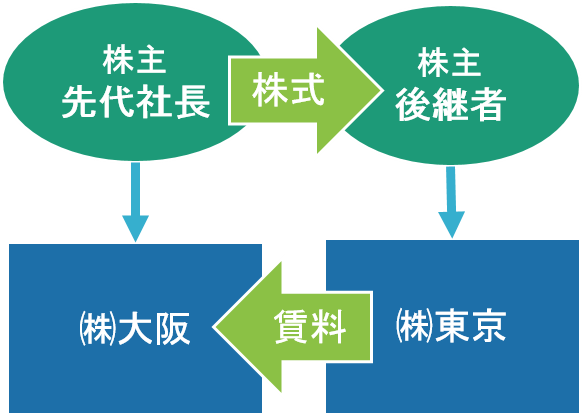

たとえば、㈱大阪が不動産を会社が持っているため、株価が高くなっている、というケースを想定してみましょう。

まず元の㈱大阪から、㈱東京を会社分割等を利用して分社させます。

この会社は、事業に必要な最低限のものだけしか引き継がせません。

雇用契約や顧客が主です。

すると、資産は少なくなるため、当然株価も低くなります。

資力に乏しい後継者でも株式を購入できる可能性が高まるのです。

会社を分けて、後継者にそちらの株式を渡した後はどうなるでしょうか。

不動産を持った㈱大阪は先代社長の手元に残ります。

そこで、㈱東京は、㈱大阪から事業用の不動産を借りて営業します。

㈱東京から㈱大阪に賃料が払い続けられることになります。

このようなやり方をすると、後継者でも会社を買いやすくなることはご理解いただけたでしょうか。

会社をそのまま引き継ぐのではないため、中身をキレイに整理して継ぐことができるメリットもあります。

借金が大きくて継げない場合

ここまでは株価が高くなってしまっているケースの対応方法を考えてきました。

しかし、反対のケースもあります。

借金等が膨らみ、会社の財務内容が悪くなってしまっている場合です。

全体としては、こちらのほうが多いのでないかと思われます。

借金の数字を見て「僕には無理です」と後継者の腰が引けてしまうことがあっても不思議はありません。

無理に過大な借金ごと会社を継がせれば、近い将来経営が破綻してしまう可能性は高くなります。

まずは冷静に数字をシミュレーションして、どれぐらいの借金までならば承継しても大丈夫か検討してみましょう。

収益から借金の返済可能額をシミュレーションしたら、すべての借金を承継することは無理という結果が出たとしましょう。

それでも、すぐにあきらめないでください。

ひとつに、後継者が民事再生法等を使って借金の圧縮を図る手段はあります。

また、先ほどご紹介した分社手法が、この場合でも使えます。

生かせる部分、必要な部分だけを引き継がせる承継の方法です。

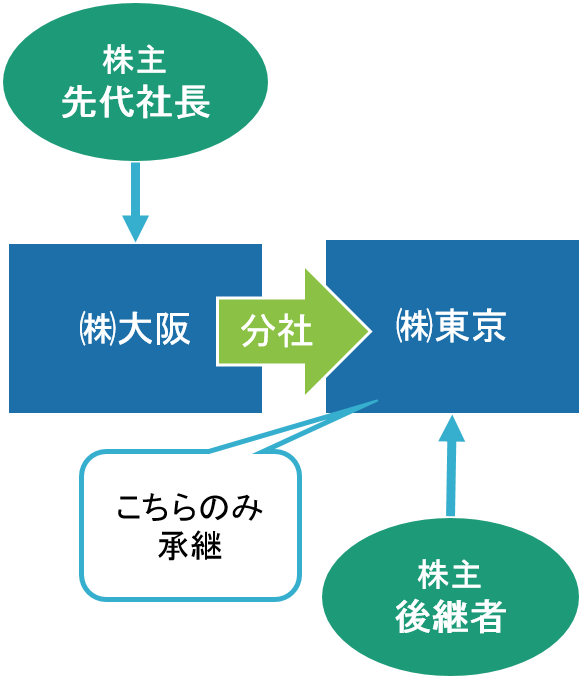

借金と会社を分ける

今度は、㈱大阪の借金が大きくなりすぎて、後継者が背負うには重たすぎるという状況を想定します。

㈱大阪を分社し、㈱東京を設立します。

㈱東京には、事業に必要なものだけを引き継がせます。

逆に、過大な借金等をはじめとした不要なものは㈱大阪に残したままとします。

㈱東京は、過大な借金等から逃れ、リフレッシュされた状態となります。

こんな形で新たなスタートを切れれば、後継者はどうにか利益を出して会社を継続させることができるのではないでしょうか。

先代社長や元の会社㈱大阪に目を向けてみましょう。

こちらからすると、㈱東京を後継者に手渡すことになります。

この際、㈱東京は適正価格で売却する必要があります。

変に安かったり、本来は値段がつくものを贈与で上げたりすると、後々債権者との間で問題が生じます。

実務的には、債権者の同意も得て売るべきでしょう。

「銀行が同意するわけない」と反論する方がいらっしゃるかもしれませんが、そんなことはありません。

むしろ、同意してくれるように話を組み立てるのです。

たとえば「このまま廃業や倒産するより、会社を分けて買ってもらったほうが、銀行へ返済できるお金が増やせる」となれば、分社に反対する理由はなくなります。

㈱東京を手放した後は、借金や不要な資産だけが㈱大阪には残ります。

後は、私的、または法的な整理をしていくことになります。

こんな取り組みをすることで、過大な借金を抱えていても、事業を残すことができるようになります。

従業員へ継がせる場合特有の注意点

最後に、従業員後継者ならではの注意点をお伝えします。

もし後継者が子供の場合だったら、最悪、先代社長の相続によって後継者に株式を届けることができます。

本来は生前のうちに決着をつけていただきたいところですが、相続を最低限の落しどころにできるのです。

しかし、血縁のない従業員が後継者となる場合は、相続で株式を手渡すことができません。

血縁がない従業員には先代社長の相続権がありません。

これは「絶対生前に手を打っておかなければいけない」ことを意味しています。

とても大切なことなことです。

相続放棄で後継者が株式を手に入れられない

ある会社では、血のつながっていない若手の社員を「俺の後継者だ」と、社長が宣言していました。

しかし社長は何もしないまま、急死してしまいました。

どんなに社長が生前に宣言していても、法律上、株式は相続財産に回されます。

このケースでは、先代社長の妻や子供たちが相続権を持っていました。

妻や子供たちは、これまで会社にまったく関与していません。

そして、彼女たちは相続放棄をしてしまいました。

会社には借金もあったし、社長の個人的な借金などもあったようです。

妻たちは余計な面倒に巻き込まれることを恐れました。

後継者たる従業員は、なんとか株式を手に入れようとします。

そうしなければ会社に対して権限がありませんし、自分を代表者にすることもできません。

社長の死を契機に株式を手に入れた者と、株の譲渡に関して交渉をしたいところです。

ところが、第一順位の相続人であった配偶者と子供は相続放棄をしてしまっています。

株式買取の交渉相手すらいない状態に陥ったことを意味します。

後継者は、第二順位の相続権を持つ、社長の兄弟や甥っ子、姪っ子の居場所を調査し、「相続するか否か」を問いました。

総勢20名近くとのやり取りが必要となりました。

相続権を持つすべての人間が放棄をしたところで、家庭裁判所に申し立てを行い、相続財産管理人と株式の売買について後継者は交渉をしました。

そして、ようやく株式を手に入れることができたのです。

先代が亡くなってから2年も経過しました。

相続人の調査や相続放棄、家庭裁判所費用、弁護士、司法書士費用で、コストが300万ほどかかりました。

それでも、株式を手に入れられただけマシだったという状況でしょう。

その間に会社が潰れたとしても何の不思議もなかった案件です。

危機的状況に陥った会社が命を取り留めたのは、たまたまでしかありません。

先代社長は遺言で保険をかける

家族ではない第三者が後継者となる会社ならば、万が一のことを考え「遺言などを使って確実に保険をかけておく」べきです。

社長にとって遺言は、必須アイテムです。

従業員等の第三者が後継者ならば、さらにその必要性が高まるとお考え下さい。

先の事例では、「従業員Aに会社の株式を遺贈する」という遺言さえ書いておけば、さほど苦労をせずにすみました。

死因贈与の契約書でもいいでしょう。

とにかく、積極的に行動を起こして準備しておく必要があります。

事後対応ではどうにもなりません。

そもそも事業承継は、相続の話ではありません。

生きている会社というデリケートなものを扱うため、生前のうちにケリをつけることが大原則です。

しかし、万が一のことが起きるリスクは否定できません。

そんなときに備えて、遺言等の活用もお願いしたい次第です。